时间:2011-05-17 09:15:50 来源: 作者:黄杰夫

今年以来,国际液化天然气(LNG)市场的定价机制,出现了新的变化。今年2月,第一单以现金结算的LNG场外掉期合约成交;交易双方是华尔街投行和一家大型石油公司。

未来10年,国际LNG市场将迅猛发展,其定价机制也将随之走向成熟。根据国际能源署和投行的数据,全球LNG的产量未来2~4年将增加30%~50%。同时,这个市场传统的、长期合同形式的定价方式也在发生变化。特别是在亚洲,LNG的现货市场在增长,这有助于价格指数的形成和更加成熟的金融工具发挥作用。投行、交易商等专业金融机构开始进入这个领域。

在中国,据海关总署数据,2010年中国LNG进口量达936万吨,比2009年提高69%,预计今年将进口1200万吨。

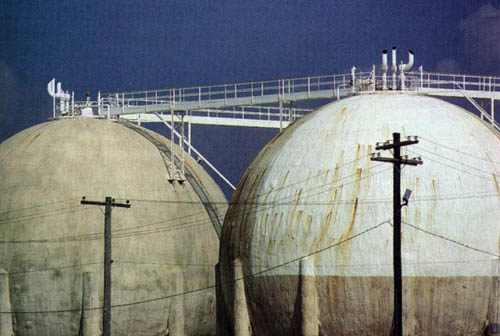

中国对LNG产业的发展越来越重视,中国正在规划和实施的沿海LNG项目的省市有广东、福建、浙江、上海、江苏、山东、辽宁等,这些项目将最终构成一个沿海LNG接收站与输送管网。

中国能源专家估计,按照中国的LNG使用计划,2020年国内生产能力将达到2400亿立方米。而在进口天然气方面,发改委预计到2020年中国要进口350亿立方米,相当于2500万吨/年,是广东省接收站的总量的7倍。

就在上个月,中石化在澳大利亚签署了20年期、每年采购430万吨LNG的协议;为此,中石化以15亿美元收购了澳大利亚APLNG公司15%的股份。

而另一方面,也是上个月,印尼寻求与中国协商,上调LNG对中国的供气价格。近年,中国已同意把LNG的采购价从2002年的每单位(百万BTU)2.4美元上调至3.8美元。而随着全球油价上涨,印尼又再次要求提价。

在亚洲,日本和韩国LNG的现货市场发展最快。普氏公司2009年2月推出了这个市场中基于现货交易价格的“日韩标杆”,即JKM。第一笔现金结算的LNG掉期,正是基于JKM。据专家统计,日、韩的LNG现货交易每周已有平均5到6笔。

随着中国大面积LNG管网的投入使用,完全有可能出现相对活跃的现货市场。一旦出现了透明、权威、公正的LNG指数,金融机构和LNG产业链条上的企业之间,就可以产生现金结算的LNG掉期交易,帮助企业有效管理价格风险。

在大宗商品的场内期货交易方面,中国的规模在全球已名列前茅。但是大宗商品的场外掉期交易,在中国还是空白。在国外,如洲际交易所,其原油期货的日交易量超过100万手(每手合约是1000桶原油),而原油场外掉期的交易量是场内数字的几倍,甚至十多倍。

LNG在中国的发展是大趋势,这对于中国的石油企业、分销商和最终用户以及中国的金融机构,都是一个重要的发展机遇。填补一个在岸金融体系的空白,大宗商品掉期交易的推出,需要监管者和市场参与者的前瞻意识和集体智慧,需要一个开放的心态;毕竟,只有更多的LNG国外供应商和金融机构都参与到以人民币定价的、基于中国市场现货标杆/指数的掉期交易,中国在这个市场的“定价权”才有可能开始得到确立。

对于国内的投行、银行、期货公司和交易所,为客户提供掉期的设计、交易、经纪、风险控制、结算等多层次的服务,可以使金融机构通过差异化竞争做大,同时使已经做大的金融机构有机会做强。

最终,还要有场内天然气期货产品的推出,形成完整的风险管理和发现价格的综合体系。

上一篇: 我国最大深层储气库地面工程正式开工

下一篇: 我国最大整装凝析气田累计产油700万吨